1)新加坡公民或永久居民平常居住在新加坡

2)外国人如果过去一年在新加坡境内至少183天

3)连续三年在新加坡居住(即使第一年或第三年未满183天也可能算)

其他不满足上述任意条件的人均属于非税务居民,他们在新加坡境内收入也需缴税,但不享有居民的减免和豁免等优惠。

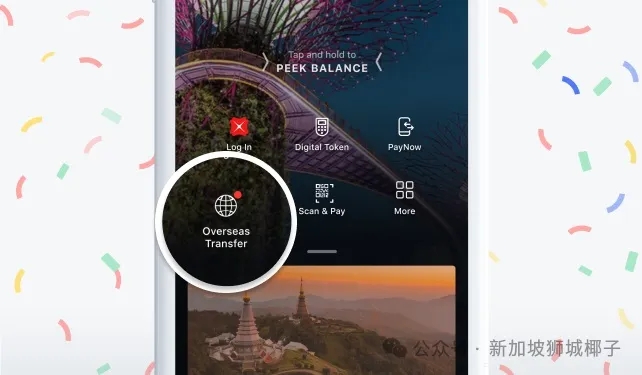

对于税务居民,新加坡采取累进制税率,赚得越多要交的税就越多。但目前封顶税率为24%,依旧比很多发达国家动辄一半左右的税率低不少:

图源:IRAS

简单来说,如果你一年可被征税的收入为10万新币,那你需要缴交的税额实际为:

前面区间累计税额的(200+350+2800)新币+(20000*11.5%)=5650新币。如无其他任何减免项,实际税率为5.7%。

另外,缴纳所得税的最低收入要求为22000新(自雇人士要求净利润6000新币)。因此,如果你去年的就业收入低于该金额,则无需缴税。

另外,新加坡以属地原则征税。根据新加坡所得税法,个人在新加坡发生或者来源于新加坡的收入,或在新加坡收到或者被视为收到的收入,都被归属于新加坡的收入,应在新加坡进行申报纳税。

因此,如果你是在为新加坡雇主工作,即使一年内绝大部分时间外派到其他国家,也必须在新加坡缴纳税款哈~

如果你不确定自己需不需要交税,可以通过下方的IRAS官网查看:

https://www.iras.gov.sg/taxes/individual-income-tax/basics-of-individual-income-tax/understanding-my-income-tax-filing/filing-checker

你能获得多少税务减免?

然而,以上税率只是最基础的一个数字,如果在新加坡工作,并且按时缴纳公积金,并且赡养老人/抚养年幼子女,我们往往能获得不菲的税务减免。

一般情况下,一个人每年能获得的税务减免额度封顶在80000新币。这也就意味着,如果有人一年赚15万新币,在满足各项要求的前提下,他的可被征税收入可能最低会只有7万新币!

以下是新加坡常见的税务减免类型:

1)公积金税务减免

新加坡公民或永久居民雇员对公积金强制缴交部分以及享受公积金估税减免。也就是说,这一部分钱将不会被纳入征税范围内。

但需要注意的是,只有未超过公积金年工资上限的收入才能享受到税务减免,目前这个上限为10万2000新币。

在新加坡,一个人的工资可被分为普通工资(OW)和额外工资(AW)两类。普通工资是指因雇佣关系而应付或授予的工资。这包括员工在该月赚取的津贴(例如,餐饮津贴和加班费)。普通工资必须在当月公积金缴款截止日期之前支付。额外工资是指针对该月授予的工资补充,包括年终花红和假期工资部分。

所以,你也可以就未超过年工资上限但最终缴纳的雇员公积金部分(来自AW,计算方法为102000-OW),另外申请公积金缴税减免。

但不论如何,个人一年可被扣除不被征收税款的最高额度,还是保持在10万2000新币。

如果你是自雇人士,你缴纳的强制性保健储蓄(MA)和自愿公积金填补也可获得的税收减免,将取以下三点中最低的进行计算:

-

经评估的净贸易收入的37%;或

-

公积金年上限37,740新元;或

-

过去一年的实际缴款额。

然而,如果你在该课税年度没有应评估的净贸易收入,则你缴纳的强制性保健储蓄或自愿公积金填补将不会获得任何公积金税务减免。

另外,公积金税务减免根据付款日期计算。不管你是受雇他人还是自雇人士,若要在明年报税季申请减免,你必须在2025年12月31日或之前完成所有缴款。

2)个人收入减免

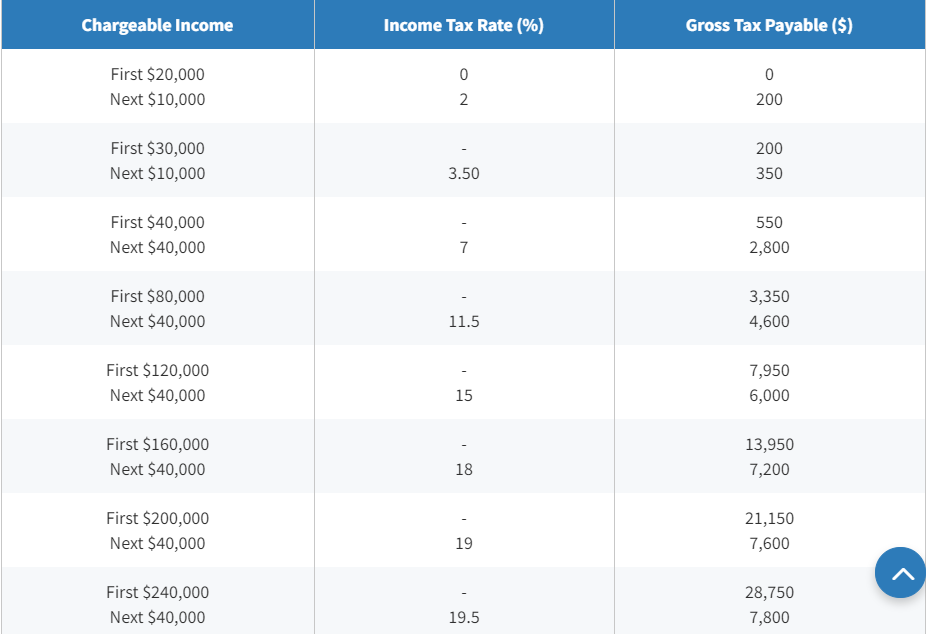

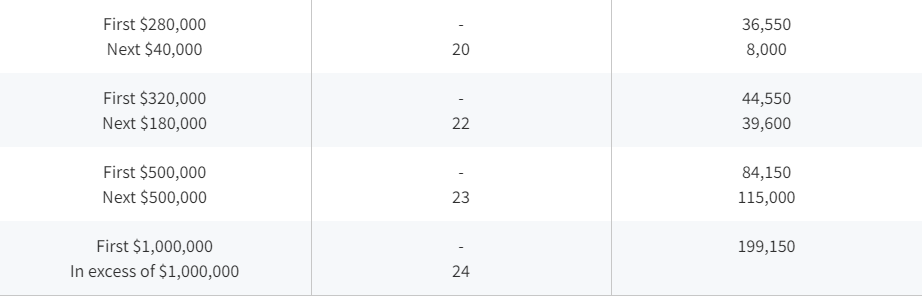

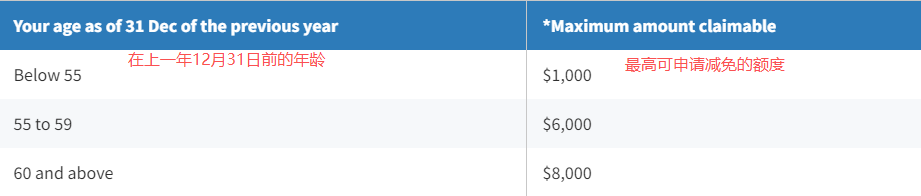

只要你受雇,或者有养老金、行业、生意、专业或职业收入,你都可以获得这项税收减免,可减免1000-8000新币,具体额度如下:

图源:IRAS

劳动收入减免的金额是根据你的年龄以及上一年度的应纳税劳动收入(指扣除任何允许的数额例如公积金税务减免后)来计算的。如果应纳税劳动收入的金额低于可申请的最高减免额,则减免金额将以应纳税劳动收入的金额为上限。

例如,如果你在2025年12月31日年满55岁,并且2025年的应纳税劳动收入为5000新元,那么在2026课税年度,你将获得5000新元(而非6000新元)的劳动收入减免。

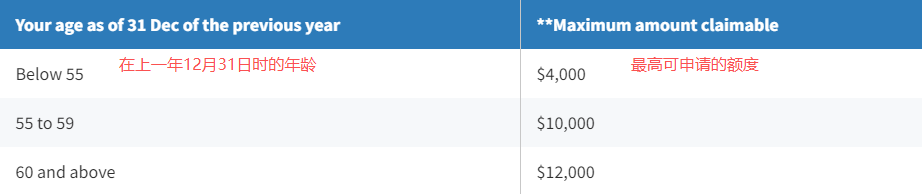

针对对于患有永久性身体残疾或精神障碍,并严重影响其工作能力的人士,政府在这一项税收减免中给予了更高额度的优待,其标准如下:

图源:IRAS

如何界定是否残疾或患有精神障碍,政府在https://www.iras.gov.sg/taxes/individual-income-tax/basics-of-individual-income-tax/tax-reliefs-rebates-and-deductions/tax-reliefs/earned-income-relief给出了标准。

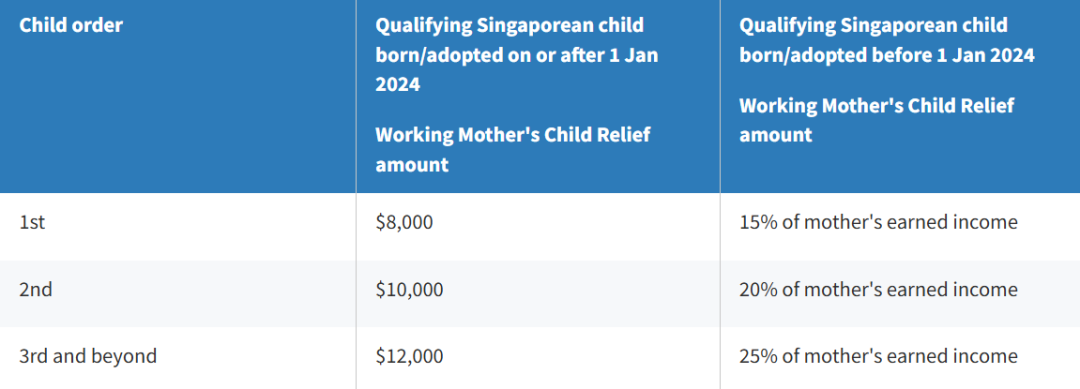

3)在职妈妈税务减免

4)生娃养娃税收减免

另外,母亲可以同时享受生娃养娃税务减免和在职妈妈税务减免,但扣税总额上限为50000新币。

另外,生娃养娃税收减免无论是由孩子的父亲还是母亲申请,该部分减免都将优先计算。在职妈妈税务减免额度将只有计算后的剩余额度。

5)配偶税务减免

若要为2026课税年度申请配偶减免,你必须满足在2025年满足以下所条件:

你的配偶与你同住或由你赡养,以及TA的年收入未超过8000新币。

如果你与配偶合法分居,且根据法院命令或分居协议支付了赡养费,你仍然可以申请此项减免。但向前配偶支付赡养费的已离婚纳税人,不符合申请此项减免的资格,税收减免的标准如下:

另外,一旦你申请这项减免,将无法同时申请赡养父母税务减免,以及扶养残疾兄弟姐妹税务减免。

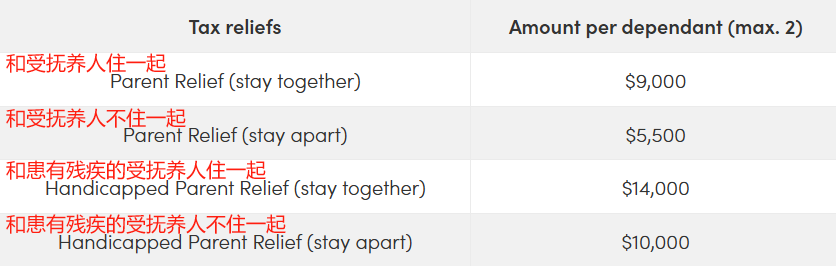

6)赡养父母税务减免+扶养残疾兄弟姐妹税务减免

7)祖父母带娃税务减免

8)外籍女佣税税务减免

外籍女佣税减免仅能用于抵扣你的劳动收入。

可以申请在相应课税年度的前一年,为一名外籍女佣所支付的外籍女佣税总额的两倍作为减免额度。无论该税款是由你还是你的丈夫支付。

目前,在新加坡雇佣第一名外籍女佣(未享受优惠)的税率是每月300新元。雇佣后续外籍女佣(未享受优惠)的税率是每月450新元。因此,一年内你能获得的女佣税税务减免最高为7200新币或10800新币。

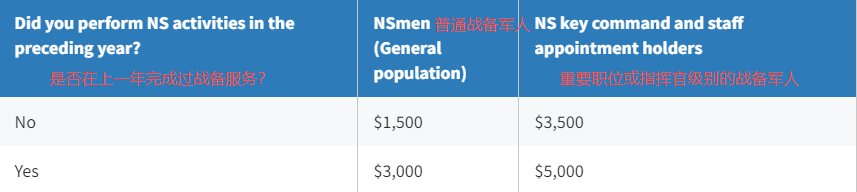

9)国民服役现役战备军人(NSmen)税务减免

为了表彰战备军人持续为新加坡国防做出的贡献,根据上一个工作年度(即4月1日至次年3月31日)该战备军人完成的国民服役情况,政府将给予不同的补贴额度,数额在1500-5000新币之间:

另外,战备军人的妻子和父母也可分别享有750新元的估税减免。对于父母来说,无论有多少个孩子是战备军人,都只能获得一份750新币减免。

10)退休辅助计划SRS税收减免

11)为自己或家人填补公积金税务减免

但需要注意,上述填补必须在今年12月31日前完成,否则将无法在今年享受到税务减免。

12)课程参与税收减免

在2025年提升个人技能参与的课程(课程提供放需在ACRA注册),那你将有有资格在明年报税季获得高达5500新币的税务减免。

如果你参加的是与当前工作相关的课程,你就可以申报在课程费用上花费的金额,并将其从你应税收入中扣除。无论你参加了多少门课程和考试。

如果你是为了在职业生涯中期转换跑道而参加了一门和现有工作内容完全不相关的课程怎么办?不要立即扔掉发票!当你转到新工作时,你依然可以申请税务减免。

13)人寿保险费税务减免

如果当年公积金缴费少于5000新元,就可为自己或妻子购买人寿保险,并且保费可申请减免。

如果你是非税务居民,那对不起,上面一切税务减免优惠都和无关......

政府会对你就业收入征固定税15%或者按居民税率渐进计税,两者中金额较高者适用。对董事费咨询费等非就业收入,一般收24%。 但投资收益仍旧免税,所以人走了仍旧可以把钱留下继续投资。

所以在新加坡,只要你是税务居民就能享受各种各项的减免政策,实际上被征收的收入部分真的不多。与其绞尽脑汁想避税,不如费尽心机地好好赚钱和投资,牢记“赚钱最光荣”才是正道啊。