在新加坡,有一个非常有意思的社会现象:

很多孩子还在上小学,就已经拥有自己的银行账户,甚至能说清楚什么叫“利息”和“复利”。

对他们来说,理财,不是成年后被账单逼出来的生存技能。而是一种从小耳濡目染自然形成的生活方式。

图源:TODAYONLINE

为什么会这样?

这不只是家长“会规划”,而是一整套政策、教育、银行体系、社会氛围共同推动的结果。

今天我们从三条主线深入聊聊:

为什么在新加坡,孩子从小就会开始理财?

新加坡式理财教育,是政策保障

新加坡孩子从小理财,不是家长焦虑,而是制度让孩子自然走上“理财跑道”。

在新加坡,一个孩子从出生那一刻开始就已经进入一套清晰的财务系统——婴儿花红Baby Bonus。

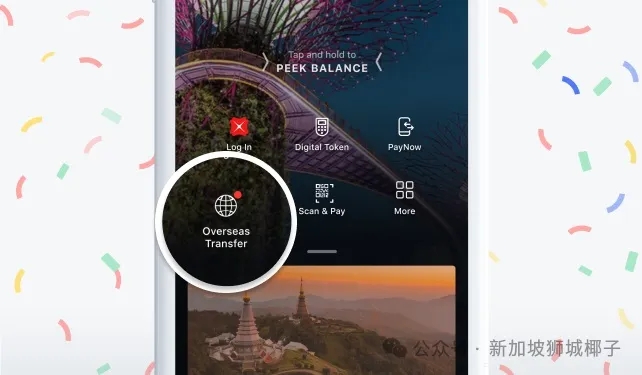

孩子一出生就有本金,根据新加坡政策,孩子可获得这样的支持

第一部分:现金奖励(Baby Bonus Cash Gift)

这是直接发给家长的现金补助,用来支付孩子早期的抚养开销,包括:奶粉、尿布、日常照护、看诊等等。

目前金额大致为:

第一和第二名孩子:每名约 11,000 新币

第三名及之后:每名约 13,000 新币

现金不会一次性发放,而是按照阶段分期打入家长银行账户,用于支持孩子从出生到幼年阶段的支出。

一般包括出生后不久、6 个月、1 岁及之后的阶段性发放,发放时间和节奏由政府统一安排。

第二部分:儿童发展账户(CDA)

图源:CRADLENEST

CDA 是一个专门为孩子设立的银行账户,只能用于以下支出:

公立/私立医疗机构、托儿与幼教中心、幼儿园、学习支持机构、特殊教育、社区护理、某些保险、MediSave 公积医疗账户。

其亮点在于:

1)政府先直接存入一笔启动金称为 First Step Grant,金额约 5,000 新币,无需家长存钱即可获得。

2)家长往 CDA 存钱,政府 1:1 配对。意思是:你存 1 新元,政府再帮你补 1 新元,直到达到每个孩子的配对上限。

上限区别大致如下:

第一名孩子:上限约 4,000 新币

第二名孩子:上限约 7,000 新币

第三、第四名孩子:上限约 9,000 新币

第五名及以上:上限更高

也就是说,孩子个人名下从小就能累积一笔专门用于教育与成长支出的资金池。

图源:lifesg

这笔钱可以一直用到孩子 12 岁,未用完部分可继续延伸至 18 岁。

超过年龄后,余额会转去孩子名下的银行账户,继续属于孩子个人资产。

这个从出生就开始为孩子保驾护航的账户重点是:

✔ 账户实名属于孩子

✔ 只能用于教育、医疗、托育

✔ 家长存入的钱,政府1:1补贴

也就是说——新加坡孩子从落地那一刻起,就被“温柔地推上了理财跑道”。

图源:the straits times

Baby Bonus = 政府从孩子出生开始,全程陪伴分担育儿成本的系统支持计划。

它提供现金支持、教育医疗资金账户、政府配对储蓄激励,覆盖孩子从出生到青少年的重要阶段。

很多家庭真实操作是这样:

✔ 政府补贴进账户

✔ 父母每月再存 S$200–500

✔ CDA 继续配对

等孩子上小学时,账户余额已经轻松五位数。

你会发现这不是“富裕”,而是制度本身在传递一种价值观:

“钱是需要管理的,而不是用完就空。”

新加坡式理财教育,是父母言传身教

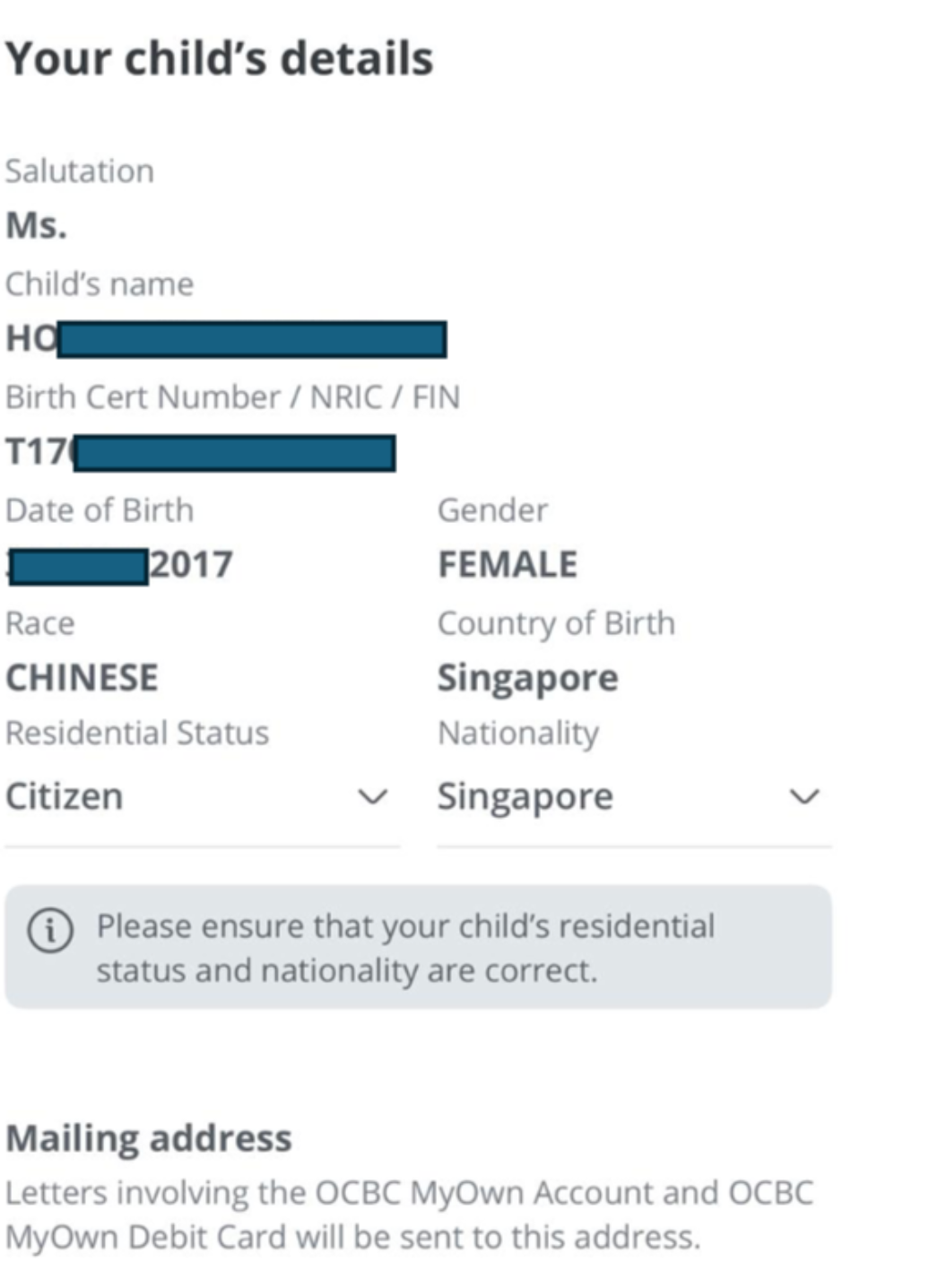

在新加坡,孩子从小就可以合法拥有银行账户,这些账户一般属于“儿童储蓄账户”类别,由家长联名管理。

所以理财教育,不是说教,而是——陪孩子开人生第一张银行卡。

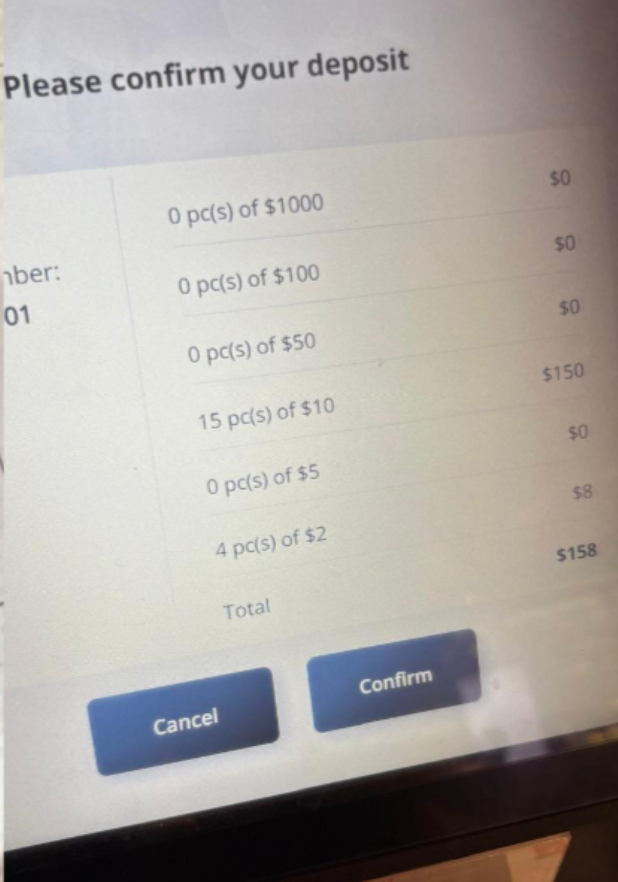

本地一位父亲分享自己的真实经历:

他有3个子女,其中最大的孩子年满7岁后,他决定亲自带女儿开设儿童储蓄账户,一起去银行网点,当面完成整个流程。

为什么不是在线完成?

因为他想让孩子亲身体验:钱是一种需要被托管、被规划、被尊重的资源——

长期由父母保管并不是问题,但我意识到,如果这些钱始终与孩子本人没有明确联系,她也无法真正理解“金钱属于自己”这件事。

而拥有一个储蓄账户,正好提供了一个机会:

让孩子知道钱是有归属、有记录、有积累的。

与此同时,这也是一种长期财务教育的开端。

于是这位父亲带孩子走进银行,坐在柜台前,看着工作人员操作,完成一系列真实手续。

放弃高效的线上办理,选择线下亲力亲为,这是一位父亲饱含心意的“刻意为之”。

在柜台那一刻,孩子学会了三件事:

✔ 银行是管理钱的地方

✔ 存钱是一件有仪式感的事

✔ 账户余额是视觉化的结果

这种仪式感让孩子更清楚地意识到:

账户不是“父母帮我弄的工具”,而是“我的一项正式财务资产”。

银行大厅、柜台流程、签名确认等细节会加深她的记忆,也让这件事变得“严肃而真实”。

后来女儿问他:爸爸,什么时候我们再存钱进去?

——这,就是最好的启蒙。

不是空洞说教,而是真实体验带来的内化学习。

以上未标注图源:dollarsandsense

除了银行开户,很多新加坡小孩逢年过节收到的红包,也是一种理财启蒙——红包不是花光,而是变成资产积累。

很多新加坡家庭会把孩子收到的 红包 生日礼金 亲友心意等全部存入孩子个人账户。

图源:the straits times

父母会陪孩子看余额变化:

你看,现在是 $1,860,比上个月多了 $120。

慢慢地孩子形成认知:

✔ 钱是积累来的

✔ 钱是有归属的

✔ 钱不是立刻用掉的

相比之下,口头上的“别乱花钱”只是外部约束。

用这种方式教孩子,理财就不再是抽象概念,而是生活的一部分。

新加坡式理财教育,是体系支持

银行从不是大人的世界,孩子也有自己的金融入口。

新加坡银行体系非常主动支持儿童理财教育,与儿童发展账户 (CDA) 不同,儿童储蓄账户对储蓄用途没有任何限制。

那么儿童储蓄账户与普通账户有什么不同?

图源:HSBC SG

儿童储蓄账户一般具有以下特点:

● 面向16岁以下人群

● 允许家长陪同开户

● 存款门槛较低

● 账户管理费用少或免除

● 通常支持线上与手机银行

部分账户还会设计奖励机制,鼓励孩子定期储蓄,而不是一次性存入。

市面上的儿童储蓄账户一般在以下几方面存在差异:

1)利率结构

包括:基本利率、存款分级利率、奖励利率。有些账户要求每月定期存入才能获得更高利率。

2)无最低存款要求,且免除低于最低存款额费用

与传统的成人储蓄账户不同,大多数(但并非全部)儿童储蓄账户没有最低存款要求,也没有低于最低存款额费用。

3)联名设置

通常为:父母 + 子女联名 或 监护人代管

4)利率

一般情况下,这类户头并不提供高利率。不过,部分儿童储蓄账户的利率确实略高于普通储蓄账户0.05%的微薄利率。

接下来,来看看新加坡最受欢迎的一些儿童储蓄账户。

POSB MyAccount

最低金额: 无

年利率: 0.05%

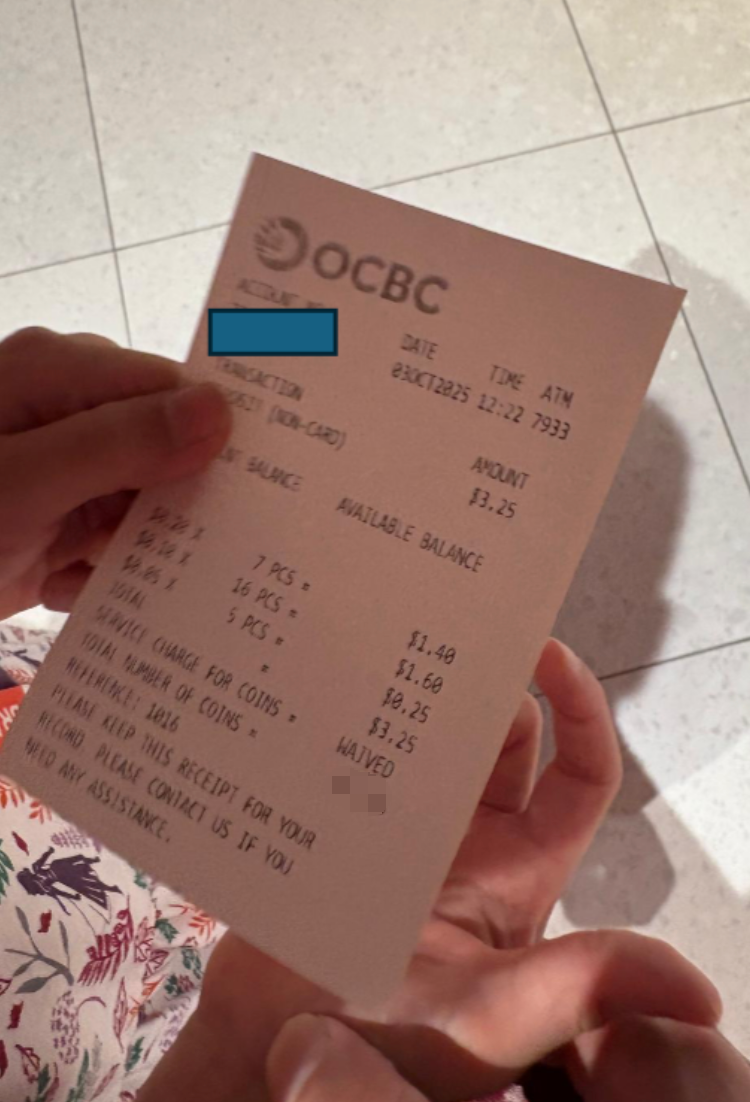

硬币存入费用: 无

账户服务费: 无

低于最低余额费用:16岁后需支付每月 2 新币账户管理费

年龄要求: 无

优势:门槛低,支持 POSB Smart Buddy 家长监控,免费 POPULAR 1年学生会员

OCBC Mighty Savers Account

最低金额: 无

年利率: 基础利率 0.05%,满足条件后利率提升至 0.20% – 0.35%

硬币存入费用: 分行政策不同

账户服务费: 无

低于最低余额费用:无

年龄要求: 16岁以下

优势:当月存钱即享更高利率,自动转账储蓄设置

UOB Junior Savers Account

最低金额: 500新元

年利率: 0.05%

硬币存入费用: 分行政策不同

账户服务费: 无

低于最低余额费用:当余额低于 S$500 时可能收费

年龄要求: 16岁以下

优势:可绑定 UOB VISA 借记卡,适合已有 UOB 账户的家庭

CIMB Junior Saver Account

最低金额: 1000新元

年利率:0.20%(通常高于同类基础利率)

硬币存入费用: 分行政策不同

账户服务费: 无

低于最低余额费用:分行政策不同

年龄要求: 12岁以下

优势:相对较高基础利率、马来西亚家庭也常用

HSBC Premier Junior Savers

最低金额: 无固定金额(但前提是父母需为 Premier 客户)

年利率:约 0.10%

条件:需为 HSBC Premier 客户

低于余额费用: 按父母账户条件

优势:高净值客户家庭专属、全球账户互通、方便海外教育家庭

综上所述,对于大多数新加坡小孩,从 1 岁到 21 岁的储蓄不是目标,而是“选择权”。

我们来算一笔账:

如果,每月存 S$200,年化 3%, 1岁持续到21岁

结果,本金 S$48,000,总额 超过 S$60,000

图源:the straits times

这笔钱可能变成:海外/大学学费 / 第一套房首付 / 创业资金等等。

在这个过程中,孩子知道这笔资金是自己逐步积累来的。

于是形成一种底层安全感:有准备的人,不慌。

椰友们,你们是怎么看待培养孩子财商这件事的呢?