退休辅助计划(SRS) 是我们在新加坡规划退休的关键方式之一。

与强制新加坡公民和永久居民参与的公积金不同,SRS是自愿性的,并且不仅向本地人开放,也面向在新加坡工作但没有公积金缴款的外国人。这使其成为新加坡在职成年人规划未来储蓄的灵活工具。

向SRS账户缴款的主要好处之一是可以享受税务减免。例如,假设没有其他税务减免,年收入12万新元的人在2025课税年需要缴纳7750新元的个人所得税。如果向SRS账户缴款1万新元,其应缴所得税可降至6600新元,从而节省了1150新元。

基于以上情景,如果从投资的角度来看,这相当于获得了11.5%的即时回报率。

在新加坡,一个人能获得的节税金额取决于所处的个人所得税税率区间。

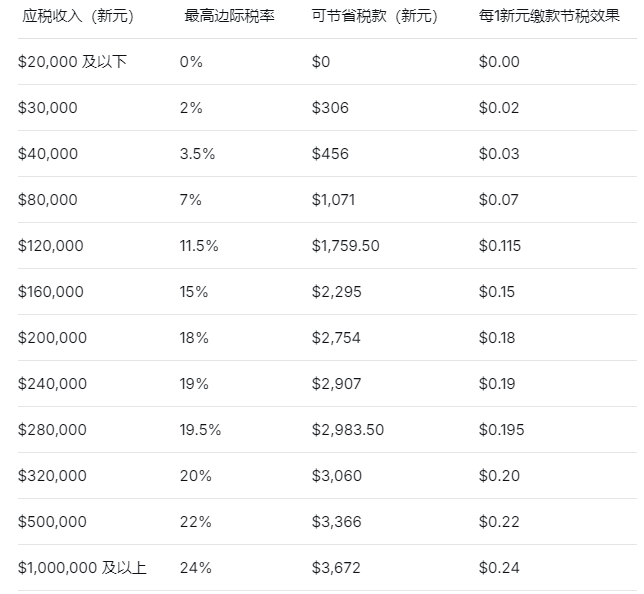

假设你为SRS缴纳了最高额度的15300新元(并且未超过80000新元的个人所得税减免上限),预计可以享受的节税金额如下:

如上表所示,你所处的所得税税率区间越高,为SRS账户进行同样15300新元的缴款所能获得的节税金额就越多。对于应税收入为20000新元的人而言,可能不需要进行SRS缴款,因为你无法获得任何节税收益。

然而,进行SRS缴款只是第一步。鉴于SRS账户仅提供0.05%的名义利率,若将SRS储蓄闲置在账户中,对退休规划助益甚微。要真正从该计划中受益,我们不仅需要享受税务减免,还需要投资我们的SRS资金,以使储蓄增长并获得更高的长期回报。

SRS的好处在于,它并不将我们锁定于单一投资产品。相反,我们可以根据自身目标、风险承受能力和投资期限,在广泛的投资选项中进行选择。

我们可以用SRS资金投资的部分产品包括:

-

定期存款

-

单位信托和共同基金

-

新加坡政府证券(如SGS债券、国库券)以及在新交所上市的其他零售债券

-

在新交所上市的股票、房地产投资信托和交易所买卖基金

对于许多希望储蓄增长的普通投资者而言,投资于股票、房地产投资信托和交易所买卖基金等资产类别是实现退休储蓄增长的一种方式。

这对于希望自主投资的我们来说尤其如此。通过新交所进行投资非常便捷,使我们能够参与公司和市场的长期增长。

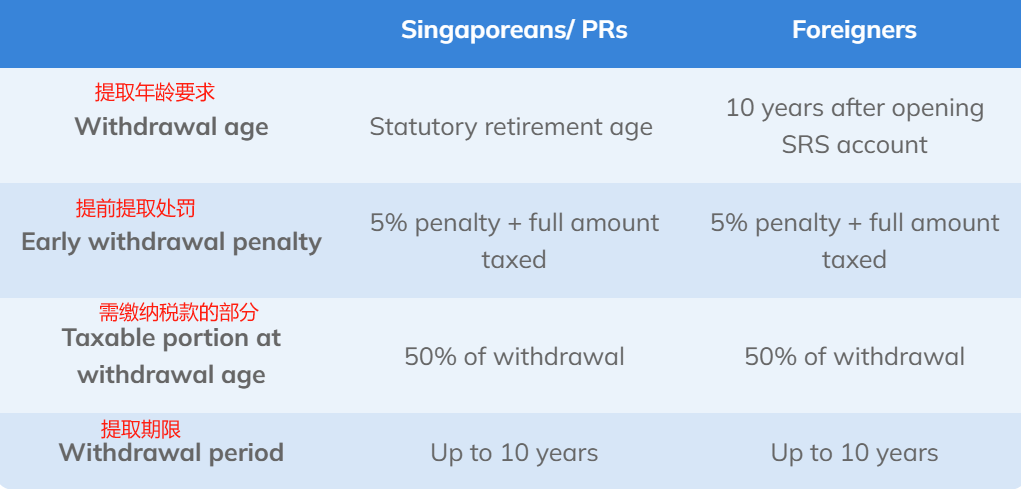

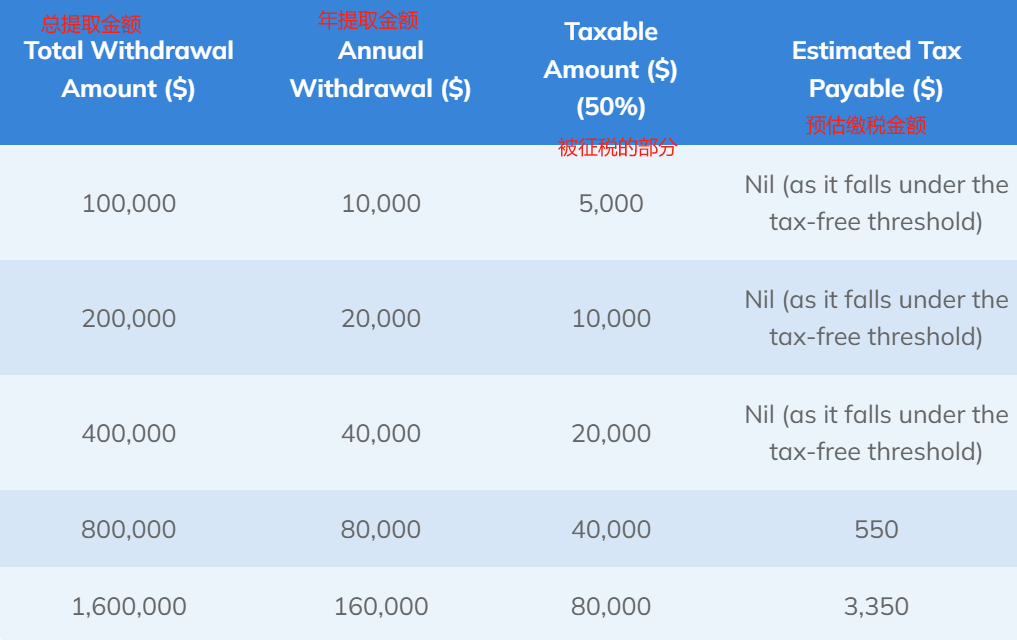

另外,如果是打算退休并且将一些钱提取出来,这部分钱要被政府征税,但只有提取金额的50%会被征税。这种部分征税方式能显著减轻税务负担,尤其当你退休期间收入较低时。

此外,SRS的最长的提取期限为10年,让你能以更节税的方式灵活管理资金提取。